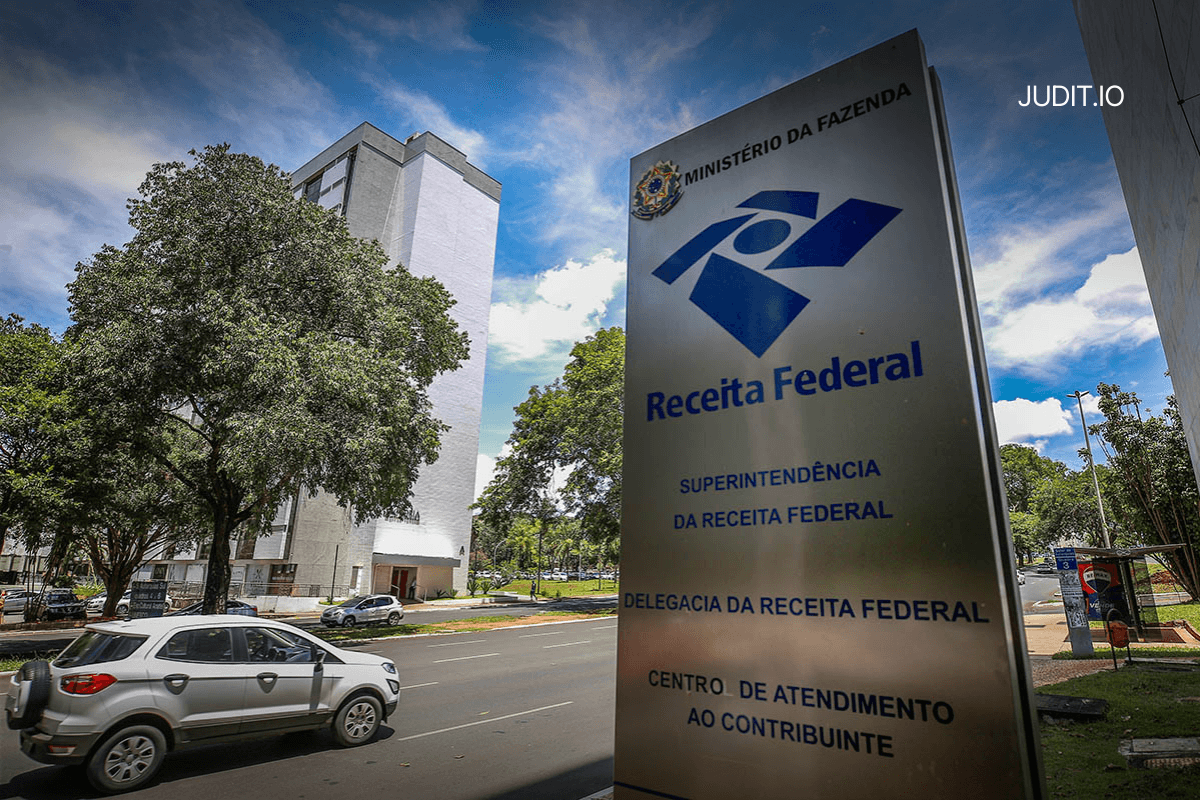

A Receita Federal publicou a instrução normativa 2.296/25, que trouxe mudanças importantes para bancos e outras instituições financeiras. Com a nova regra, o órgão ajusta procedimentos contábeis e tributários relacionados a bens recebidos como pagamento de dívidas. Além disso, a norma também atualiza critérios sobre perdas em créditos inadimplidos e sobre o uso de lucros acumulados nos juros sobre capital próprio. Assim, o texto passa a padronizar temas que antes geravam dúvidas no setor.

Como os bens devem ser registrados a partir de agora

Quando um cliente entrega um bem para quitar uma dívida, o banco, a partir de agora, precisa registrá-lo sempre pelo menor valor possível. Portanto, a instituição deve comparar:

- o valor original do crédito;

- o valor definido em decisão judicial;

- o valor contábil do bem.

Depois dessa comparação, o menor dos três prevalece. Conforme a Receita, esse critério reforça a segurança do tratamento tributário. Além disso, evita divergências entre o valor econômico do bem e o valor declarado pela instituição.

Regras para perdas em créditos inadimplidos

A norma também esclarece, de forma detalhada, como as instituições deverão tratar as perdas ligadas a créditos inadimplidos até dezembro de 2024. A partir de 2026, essas perdas, quando ainda não deduzidas ou recuperadas, poderão ser abatidas de maneira parcelada. Desse modo, o abatimento ocorrerá em 84 meses, o que cria previsibilidade e suaviza o impacto tributário.

Contudo, se parte da dívida for recuperada posteriormente, o valor recuperado retornará à base de cálculo. Além disso, o banco terá duas opções:

- realizar a dedução integral imediatamente; ou

- repetir a dedução parcelada, em 84 ou 120 meses.

Adicionalmente, caso a instituição opte inicialmente pela dedução integral, mas deseje alterar a escolha, poderá rever a decisão até 31 de dezembro de 2025. Assim, a norma oferece flexibilidade sem perder o controle fiscal.

Uso dos lucros acumulados no cálculo do JCP

Outro ponto relevante trata dos juros sobre capital próprio. A Receita reforça que somente os lucros acumulados do exercício anterior, já incorporados ao patrimônio, podem compor a base de cálculo do JCP. Dessa forma, a instrução evita que resultados transitórios reduzam a base de IRPJ e CSLL de maneira artificial. Além disso, a medida assegura mais transparência no uso dessa ferramenta societária.

Norma já está valendo

Todas as mudanças entram em vigor imediatamente com a publicação no Diário Oficial da União. Portanto, bancos e demais instituições precisam ajustar, desde já, seus processos internos e seus registros contábeis. Com isso, a Receita busca maior padronização e previsibilidade no ambiente tributário.

Fonte: Migalhas